これまでにも、「変動金利VS固定金利」・「審査に通らない理由」・「銀行の選び方」などを

お話してきましたが、

今回は原点に戻って、いまさら聞けない「住宅ローン」の基礎的なこと!

を5つの概要に沿ってお話していきたいと思います。

あなたは、借入予定の銀行の「住宅ローン」商品概要を読み解くことはできているでしょうか?

このお話は、家の購入を検討している方、借り換えを検討されている方に読んで頂きたい内容です。

ぜひ、最後までお楽しみください。

住宅ローン商品概要

- 住宅ローンをご利用いただける方とお借入期間

- 住宅ローンの借入金限度額

- 住宅ローンの借入金利

- 住宅ローンの返済方法(元利均等返済)・(元金均等返済)

の4つの概要をお話させていただきたいと思います。

銀行、不動産屋さんに任せっぱなしにしないで、

ある程度、あなた自身でも分かるようにしておきましょう。

住宅ローンを利用いただける方

-

- 満20歳以上満70歳未満(銀行により異なる)

- 完済年齢は80歳未満(銀行により異なる)

- 団体生命保険に加入できる方(フラット35など一部の商品は未加入OK)

- 安定した収入のある方

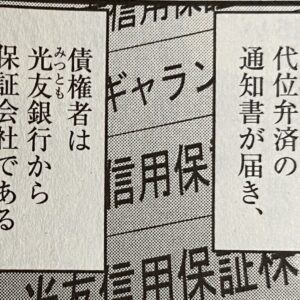

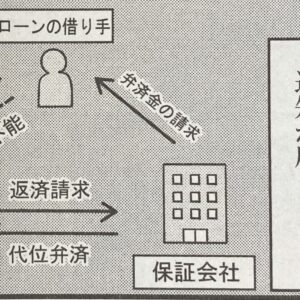

- 保証会社の保証が受けられる方

上記が必要最低限の条件となります。

2.の補足になりますが、住宅ローンの借入最長年数は35年(銀行により多少異なる)となっています。

(※住宅金融支援機構では2009年から「フラット50」という商品もでております。

50年間「住宅ローン」を組める商品ですが、完済年齢80歳が延長される訳ではございません。また、「フラット35」より金利が高めになっています)

逆算をすると、35年間の「住宅ローン」を組める年齢は45歳までということになります。

45歳を過ぎると、借入できる年数が縮まりますので必然的に月々の「支払い」も増えていくことになります。

例えば、

3,000万円を45歳・35年間・1%で借りた場合の月々の支払額は「84,685円」

3,000万円を45歳6ヶ月・34年間・1%で借りた場合の月々の支払額は「86,766円」

差額は「2,081円」となります。

以後、期間が1年間減る度に月々の支払額は「2,000円強」づつ上がっていきます。

銀行、不動産屋さんが「家は年齢が若いうちに買いましょう」という根拠は、

住宅ローンが借入できる期間と完済年齢が影響しているということですね。

ここは改めてしっかりと把握しておきましょう。

住宅ローン借入金限度額

実は、住宅ローンの融資限度額は「1億円以内」の銀行がほとんどなんです。

えーーーー!!

そうすると、都心のタワーマンションはどうやって購入しているの?

と考えてしまいますよね。

実際「1億円」を借りるには、銀行の条件にもよりますが年収1,400万円前後必要になります。

変動金利0.6%・35年間で借りたとして月々の支払いは「26万円強」になります。

実際に1400万円の年収で払っていけるのかは別の話になってしまいますので、

またの機会にお話できればと思いますが、

住宅ローンの融資限度額が「一億円以内」というのは一般的に知られていないので、

雑学の一つとしても抑えておきましょう。

住宅ローン借入金利

住宅ローンの金利選択は大きく分けて「変動金利」・「固定金利」・「全期間固定金利」

の3つとなります。

・変動金利

「年2回」金利の見直しがあり、

金利が「上昇」する可能性もあれば、「下降」することもありえます。

2009年より店頭変動金利は「2.475%」から変わっていません。

・固定金利

固定金利というと、一生金利が変わらないと思われるかも知れませんが、

一生金利が変わらないのは次に紹介する「全期間固定金利」となります。

「固定金利」とは、銀行が指定する「年数固定」のことを指します。

ほとんどの銀行では「固定2年」・「固定3年」・「固定5年」・「固定7年」

・「固定10年」・「固定15年」・「固定20年」などの固定商品があります。

固定の年数期間は予め決められた金利が変化することはありません。

固定期間が終わった時は、「変動金利」にするか、新たに「固定期間」を選択するか決めることになります。

・全期間固定金利

全期間固定金利は文字通り、住宅ローンが終わるまで金利が変わらない商品です。

体表的な商品は「フラット35」が有名かと思います。

金利の選択で気をつけて頂きたいのは、「変動金利」→「固定金利」はいつでも変更可能なのですが、

「固定金利」→「変動金利」または「全期間固定金利」→「変動金利」には変更することはできませんのでお気をつけください。

「固定金利」・「全期間固定金利」→「変動金利」に変更できるタイミングは「固定期間」の年数が終わったタイミング、

または、借り換えをして「融資銀行」を変更した場合です。

このポイントもしっかりと抑えておきましょう。

元利均等返済と元金均等返済の違い

「元利均等返済」と「元金均等返済」を聞いたことはあるでしょうか?

一般的な住宅ローンの返済方法は「元利均等返済」です。

ここで「元利均等返済」と「元金均等返済」の違いをわかりやすく一言で解説したいと思います。

「元利均等返済」とは

金利が変わらなければ、月々の返済額は「変わらない」返済方法です。

例えば、借入金額3,000万円・借入期間35年間・金利1%

「元利均等返済」の場合、月々の支払は「84,685円」

金利が35年間変わらなければ、月々「84,685円」の支払いは変わらないということです。

「元金均等返済」とは

借入金額を借入期間で割り、そこに金利利息を上乗せして返済する方法です。

「例えば、借入金額3,000万円・借入期間35年間の場合、月々の元金返済は「71,428円」(元金)

そして、毎月の借入残高に対して金利利息を計算し、

【元金+残高利息=元利均等返済額】となります。

毎月必ず残高が「71,428円」減っていきますので、月々の返済額は毎月減っていくのが特徴です。

ちなみに、上記の借入の場合 第一回目の返済額は「96,428円」、第二回目の返済額は「96,369円」と毎月返済額は減っていきます。

メリットは、住宅ローンの返済総額が「元利均等返済」よりも少なくなること、

デメリットは、「元利均等返済」比べて、返済開始当初は「月々の返済金額」は高めになることです。

「元利均等返済」と「元金均等返済」の説明は、

最近では住宅ローン契約時でも説明が省略されているケースがありますし、

住宅ローン本申込み時点で「元利均等返済」を条件として本申込み審査がおこなわれたりしていますので、

「元金均等返済」をご希望の際は、本申込み審査前に銀行との打ち合わせをおすすめいたします。

「元利均等返済」と「元金均等返済」の違いも、知識の一つとして抑えておきましょう。

あとがき

いまさら聞けない「住宅ローン」の基礎と概要!

今回の内容は、住宅ローンを借りる時だけ必要になる知識に思われるかも知れませんが、

住宅ローンの融資を受け、数年後に住宅ローンの見直しをする時にも重要になる知識です。

借りる時にこの知識があれば、余計な利息を払わずに済んだのに!!

なんて、相談に来られる方が多くいらっしゃいます。

ぜひ、住宅ローンの借入前に一読していただけると幸いに思います。

最後までお読みいただきありがとうございます。

あなたのお家購入計画、住宅ローン借り換え計画がうまく行きますよう心よりお祈り申し上げます。

わからない点、ご質問がありましたら、下記コメント欄よりお知らせください。

ご回答させて頂きます。

この記事へのコメントはありません。